遺産相続の期限はいつまで? 間に合わないとどうなる? 司法書士が解説

大切な家族を亡くしたとき、相続の手続きは避けて通れません。しかし、各手続きには期限があり、期限を過ぎると大きな不利益を被る可能性があります。

このページでは、遺産相続を進める上で知っておくべき主な手続きと、その期限をご説明します。

執筆者 塩谷 陽子(しおや ようこ)

つなぐ司法書士事務所 代表司法書士

信託・相続・登記を専門とする、つなぐ司法書士事務所(所在地:横浜市旭区)の代表。大学卒業後、都内のコンサル会社で複数のプロジェクトを経験し、2016年に司法書士試験に合格。都内司法書士法人で不動産、相続、後見、企業法務などを多数経験し、2023年に独立。女性ならではの丁寧・親身な対応で多数の顧客から支持されている。

目次

【3か月以内】相続放棄・限定承認の申し立て

亡くなった方の財産に借金がある、または負債の状況が不明な場合は「相続放棄」と「限定承認」、2つの選択肢があります。

相続放棄とは

「相続放棄」は、亡くなった方の財産を一切受け取らない方法です。法律上、最初から相続人ではなかったとみなされます。

限定承認とは

「限定承認」はプラスの財産の範囲内で、マイナスの財産(負債)も承継する方法です。

これらの手続きは、相続の開始を知ってから3か月以内に家庭裁判所に申し立てる必要があります。この期限を過ぎると、原則として「単純承認」となり、借金を含む全ての相続財産を引き継ぐことになります。

期限を過ぎた場合は、相続放棄や限定承認することが難しくなりますので、行いたい場合は相続が開始したことを知ってから3か月以内に行うようにしましょう。

もし3か月を過ぎてしまった場合でも、相続放棄ができるケースがあります。その際は、すぐに司法書士などの専門家に相談しましょう。

あわせて読みたい

相続放棄あんしんサポート

横浜で、相続放棄をご検討中の皆さまへ。 相続放棄は、多くの方にとって突然のことで、戸惑いや不安が大きいものです。「何をすればいいのか分からない」「間違えたらど...

【4か月以内】所得税の準確定申告

「準確定申告」とは、亡くなった年の1月1日から亡くなる日までの所得について、亡くなった方の代わりに、相続人が所得税の確定申告を行うことです。

準確定申告は、死亡したことを知った日の翌日から4か月以内に行わなければなりません。また、原則として相続人全員が合同で行います。

準確定申告が必要なケース

亡くなった方が、生前に自分で確定申告をしていたような場合は、準確定申告が必要です。具体的には、下記の例が挙げられます。

- 自営業者(事業所得がある方)

- 不動産所得がある

- 年収2,000万円以上の給与所得者

- 2か所以上からの給与所得

- 400万円以上の公的年金による収入

- 20万円以上の給与や退職金以外での収入

- 生前に株や土地・建物などを売却し、譲渡所得税が発生していた場合

なお、医療費控除や生命保険料控除などで還付金がある場合は、確定申告を行い、還付を受けましょう。

【10か月以内】相続税の申告

相続財産が、原則、相続税の基礎控除額「3,000万円+600万円×法定相続人の数」を超えなければ、相続税の申告は不要です。これを超える場合は、死亡したことを知った日の翌日から10か月目の日までに、相続税の申告と納付を行わなければなりません。

例えば「1月8日」に亡くなった場合は、その年の「11月8日」が相続税の申告・納付期限となります。この期限に遅れた場合は、原則として加算税や延滞税がかかりますので、ご注意ください。

相続税が課される主な財産

相続税が課される主な財産は、下記の通りです。

亡くなった人が、亡くなった時点に所有していた財産

例えば土地や建物、有価証券、預貯金、現金など。金銭的に見積もることができる全てが、課税対象です。

みなし相続財産

「みなし相続財産」とは、亡くなった方が持っていた財産ではなく、亡くなったことをきっかけに受け取る財産のことです。例えば生命保険金や、退職金などが当てはまります。

みなし相続財産は「500万円×法定相続人の数」が非課税限度額とされ、これを超える部分が相続税の対象となります。

亡くなった人から取得した相続時精算課税適用財産

相続時精算課税制度を利用して、贈与を受けた財産があれば、その財産は相続税の課税対象となります。

亡くなった人から相続開始前3年以内に取得した暦年課税適用財産

亡くなる前に贈与を受けた場合は、その贈与の時の価格も相続税の課税対象として加算します。

その他、亡くなった方に借金などの借り入れがあった場合や、亡くなった方の葬式費用(葬儀社やお寺への支払いなど)は、相続財産の価格から差し引くことができます。

このように相続税の計算は複雑で、細かい確認や作業が必要です。ご自身でもできる手続きではありますが、抜け漏れなどがあると大変ですので、早めに税理士に相談されることをおすすめします。

【1年以内】遺留分侵害額請求

「遺留分」とは、配偶者や子供、親にあたる法定相続人が最低限相続できる割合のことです。なお、兄弟姉妹や甥・姪には遺留分は認められていません。

遺言による贈与や相続で遺留分が侵害された場合、侵害された割合に対する金銭の支払いを請求することができます。

この遺留分侵害請求は、亡くなったことと、遺留分を侵害する贈与または遺贈があったことを知ってから1年以内に行う必要があります。

なお、亡くなったことなどを全く知らなかった場合や、相続開始から10年が経過してしまうと遺留分侵害請求ができなくなるため、早めの対応が必要です。

【3年以内】死亡保険金の請求

亡くなった方が契約していた生命保険金は、指定された受取人が、保険会社所定の手続きにより請求します。

この請求期限は、保険法第95条により「請求できる時から3年(かんぽ生命は5年)以内」とされています。

保険の契約にもよって多少異なりますが、原則として「3年の請求期限」があることを覚えておいて、早めに手続きしましょう。

【3年以内】相続登記

「相続登記」とは、亡くなった方の名義の不動産(土地・建物、マンション含む)を、相続する人の名義に変更する手続きのことです。

原則として、相続・遺贈による不動産の取得を知った日から3年以内に行わなければなりません。期限を過ぎた場合は、10万円以下の過料の対象となります。

あわせて読みたい

相続登記の義務化は令和6年4月から。義務化の内容と対応すべきことを司法書士がやさしく解説

「相続登記の義務化」ってニュースで見たのですが、確か、母が亡くなって家を相続しましたが、相続登記をしたのか覚えていなくて不安です・・・ 相続登記の義務化は令和...

相続は、遺言書があればその内容に原則従うことになりますが、遺言書が無く、相続人が複数いる場合は、相続人全員の合意により、相続財産の分配(誰が何を相続するか)を決める遺産分割協議を経なければ、行うことができません。

相続登記しないとどうなる?

相続登記を放置すると、下記のようなリスクがあります。

- 相続人の数が増える

- 相続人同士が疎遠になり、関係が複雑化する

- 手続きがさらに難しくなる

- 追加の費用が発生する可能性が高くなる

「手続きが大変だから」「面倒だから」といった理由で放置していると、余計に費用がかかるので、早めに司法書士に相談されることをおすすめします。

遺産相続の手続きを司法書士に依頼することのメリットとデメリット

相続の手続きは、複雑で手間のかかる作業です。

また、専門家によって対応できる範囲が異なるため、最初に相談する専門家を間違えると、余計に時間と費用がかかる可能性があります。

司法書士は下記の例のような、相続手続きに関する幅広い範囲に対応可能です。

- 相続手続きに関する戸籍の収集

- 遺産調査

- 相続人調査

- 遺産分割協議書の作成

- 不動産名義の変更

- 預貯金の解約など

また、多くの司法書士は、他の専門家(相続税は税理士、相続人間トラブルがあった場合は弁護士など)とのネットワークを持っているので、司法書士に相談すれば、相続手続きの窓口をまとめることができます。

相続にお悩みであれば、まず司法書士に相談して「今後どうすればいいのか?」や、「費用はどのくらいかかる?」などを尋ねることをおすすめします。

メリット1. 手間と時間を大幅に削減できる

相続登記を行うためには、戸籍を取得し、相続人の調査や遺産調査、遺産分割協議書の作成などを行う必要があります。これらの戸籍を集めたり、金融機関に調査するためには平日の対応が必要で、仕事を休まなければならなかったり、市役所などに足を運ばなければならなかったりします。

また、遺産分割協議書についても、法律に則り、その後の不動産手続きや、銀行手続きなどをスムーズに行えるような書き方をする必要があります。

司法書士は、相続手続きの専門家です。

司法書士に依頼すれば、書類の収集や資料の作成も全て代行してもらえるので、お客様の手間と時間が大幅に削減できます。

メリット2. 比較的安価に依頼できる

弁護士は30分ごとの相談に料金が発生するケースが多いですが、多くの司法書士は、初回相談無料です。

また、弁護士は「紛争の解決」を専門としているため、報酬も高めの設定がほとんどですが、司法書士は「手続き」が専門のため、弁護士と比べて報酬のベースが安く、結果として比較的安価に依頼できます。

メリット3. 他士業と連携して対応

相続手続きの中には、特定の専門家でなければ対応できない内容があります。例えば、紛争の解決は弁護士、相続税の相談は税理士などが挙げられます。

一つの相続で、何人もの専門家に相談に行くのは大変ですよね。その点、司法書士に依頼すると、司法書士が対応できない場合は、他の専門家と連携して対応できます。

特に、相続に強い司法書士であれば、他の専門家とのネットワークも持っていることがほとんどなので、安心です。

デメリット1. 司法書士への報酬がかかる

相続手続きを司法書士に依頼すると、司法書士への報酬がかかります。

相続登記の報酬の目安は5万円~10万円です。時間や手間がかからず、安心して手続きを行えるコストパフォーマンスを考えると、決して高くない値段だとは思いますが、費用を抑えたい方にとってはデメリットです。

デメリット2. 遺産分割協議でトラブルが発生した場合は対応できない

司法書士は特定の相続人の味方となり、他の相続人と交渉する「代理行為」ができません。

相続人同士で争いが起きた場合は、弁護士と連携して解決を図ることになります。

あわせて読みたい

相続登記+銀行手続きおまかせパック

サービス内容 料金のご案内 ご依頼の流れ 相続について、こんなお悩みはありませんか? 相続について、何からやればいいかわからない 忙しくて、役所や銀行などへ行って...

遺産相続の期限のまとめ

相続手続きは複雑でやることが多く、法律的な知識や実務知識が無ければ、かなり苦戦されることが多い手続きです。

期限を過ぎることで、ご自身に有利な制度を利用できなかったり、追徴課税されるデメリットが生じることもありますので、なるべく早めに専門家に相談されることをおすすめします。

相続手続きでお困りの方は、つなぐ司法書士事務所にご相談ください。

あわせて読みたい

相続の無料相談をお考えの方へ

相続の無料相談をお考えの方へ 当事務所では、皆様から「相談したらホッとした」と言っていただける無料相談を目指し、取り組んでいます。 無料相談は、お客様の状況を...

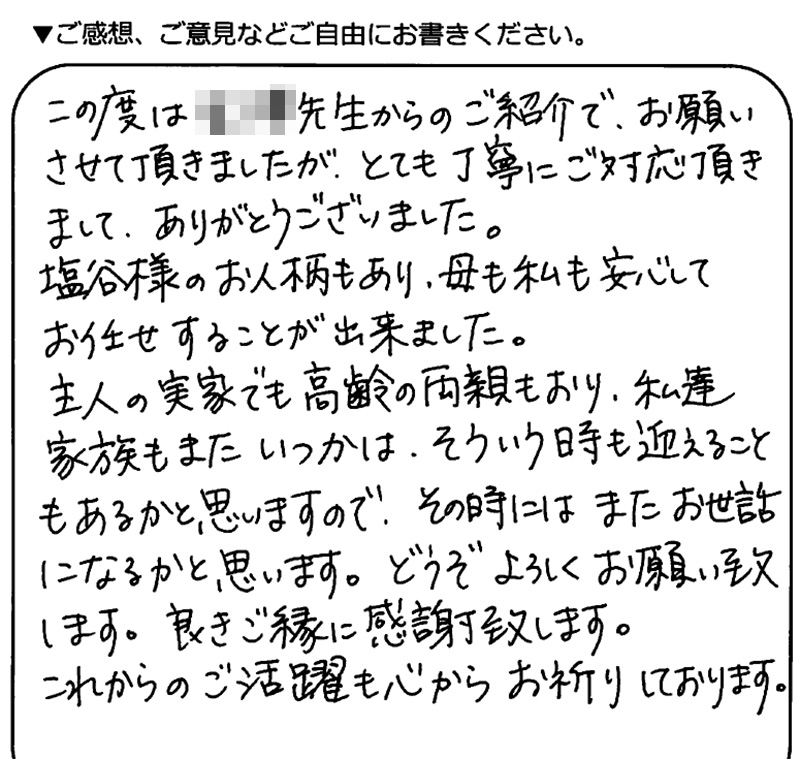

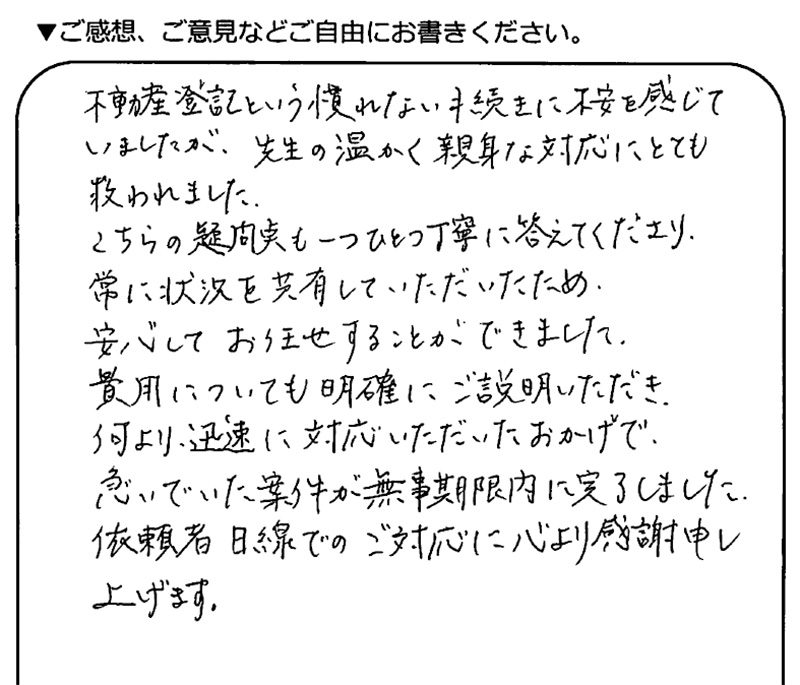

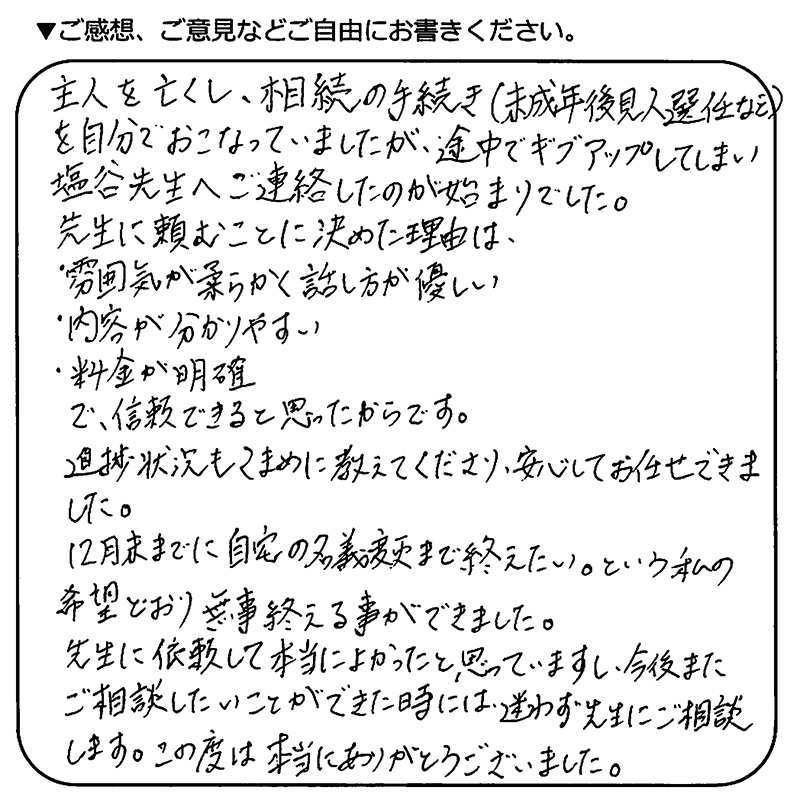

相続登記のお客様の声

-

多摩市 50代女性 相続のお客様の声

相続による手続き全般・不動産の名義変更登記でご相談いただきました、東京都多摩… -

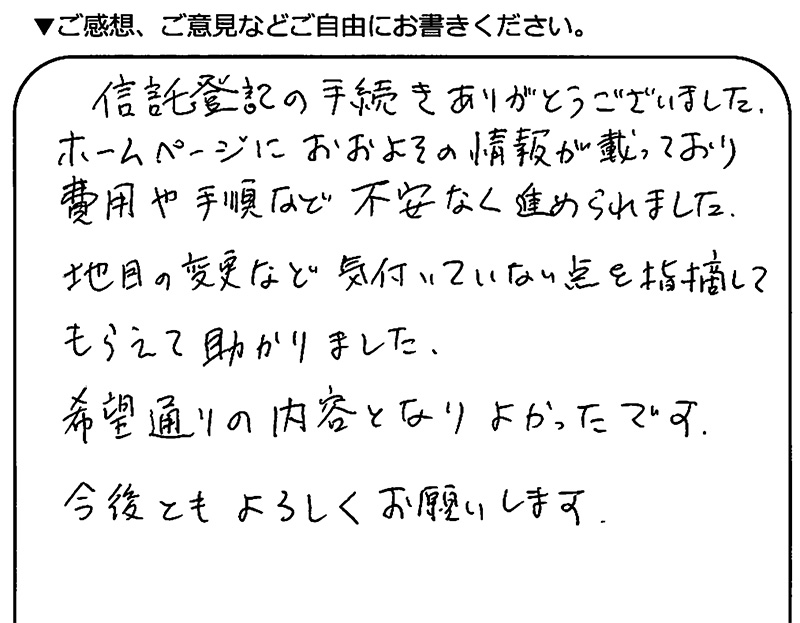

高崎市 50代男性 信託登記のお客様の声

信託登記でご相談いただきました、群馬県高崎市にお住まいの50代男性のお客様の声… -

横浜市旭区 50代男性 相続登記のお客様の声

相続による手続き全般・不動産の名義変更登記でご相談いただきました、横浜市旭区… -

横浜市旭区 40代女性 相続登記のお客様の声

相続による手続き全般・不動産の名義変更登記でご相談いただきました、横浜市旭区… -

横浜市磯子区 60代女性 相続登記のお客様の声

相続による手続き全般・不動産の名義変更登記でご相談いただきました、横浜市磯子… -

横浜市港北区 60代男性 抵当権抹消のお客様の声

抵当権抹消でご相談いただきました、横浜市港北区にお住まいの60代男性のお客様の…